創業融資でよく使用される言葉を解説するページです。

【日本政策金融公庫】

2008年10月に国民生活金融公庫など4つの機関の統合により設立された政府系金融機関です。政府系金融機関とは、政府が全額または一部出資した金融機関で、政策に沿った投融資を行います。

現在は3つの事業部に分かれており、そのうちの「国民生活事業部」が創業融資を行っています。

また、銀行など民間金融機関を補完する役割を負っているため、銀行がリスクが高くて融資ができない、特に創業者向け融資を積極的に取り組んでいます。

【信用保証協会】

信用保証協会とは、信用力が劣る特に創業者や中小零細企業などの資金調達の円滑化を目的として設立された公的機関です。

創業者など業歴が浅い企業や財務内容が弱い企業など、プロパー融資が困難な場合に信用保証協会がその企業の信用を保証することで融資をしやすくしています。

よくある間違いとして、実際にお金を貸すのは銀行などの民間金融機関であり、信用保証協会はあくまでも保証をするという立場にあります。

開業時の融資や初めて金融機関から融資を受けるときは、基本的にこの信用保証協会の保証がないと融資は厳しいというのが現状です。

【自己資金】

自己資金とは「事業に投資する予定の純然たる自己所有の資金」を言い、創業融資で非常に重要な要素です。

事業に投資する資金なので、事業に使わないお金は自己資金に含まれません。たとえば、手元に400万円あっても3ヵ月分の生活費100万円を別にとっておくという場合、自己資金は400万ー100万の300万になります。

また、近年では自己資金要件のハードルが下げられていたり、自己資金の要件自体がなくなっていたりします。

代表的なものだと、日本政策金融公庫の新創業融資制度の自己資金要件などがそうです。現在は総事業資金の10分の1ですが、数年前まで3分の1必要でした。

しかし、これはあくまでも申込み条件が緩くなっただけであり、自己資金が審査において重要な要素になっていることに変わりはありません。土俵に上がるのと実際に勝負になるかは別物ということです。

【見せ金】

消費者金融や知人等から借りてきて自己資金を多く見せようとするケースです。このような場合はいわゆる「見せ金」となり、審査では自己資金として認められません。

【タンス預金】

預金口座ではなく現金で自己資金を貯めてきた場合などです。

基本的にタンス預金は自己資金にはなりません。お金の出どころの証明ができないからです。

たとえば、タンス預金を「給料から貯めてきました」と主張しても実は消費者金融から借りていた。ということも考えられます。第三者が納得できる明確な証明がないので否決される可能性はかなり高いです。

【据置期間】

元金の返済はせずに利息のみ支払う期間です。

創業期の資金繰りが厳しい時に元金の返済負担を軽減することができます。創業融資の場合6ヵ月で設定することが多いです。

【個人信用情報機関】

個人の借入れの有無や、借入がある場合の返済状況など、信用情報を管理している機関です。

日本政策金融公庫は主に「CIC」という機関に情報を照会しています。融資を申し込むとほぼ100%情報を調査するので、過去に金融事故(ブラックなど)をおこしていたり、多額の借り入れ(消費者金融など)があると融資は厳しくなります。

なお、「CIC」ではネットで自分の信用情報を請求することも可能です。心配であれば一度見てみると良いかもしれません。

【プロパー融資】

信用保証協会の保証をつけずに銀行が100%リスクを負ってする融資を言います。

プロパー融資は銀行がリスクを負うので、ある程度関係が築けいて、財務状態などが良い会社でないと融資は難しいというのが現状です。

銀行が100%リスクを負担するため、まだ関係ができておらず、業績も未知数の創業者にプロパー融資をすることは銀行にとってリスキーであり、とてもハードルが高くなっています。

ですが、ここ最近一部の信用金庫や信用組合では創業者向けプロパー融資を扱うところもでてきました。

【代位弁済】

信用保証協会の保証付き融資を受けた企業が返済不能になった場合、借りた企業に代わって信用保証協会が実際にお金を出した金融機関に返済をします。

信用保証協会が代わりに返済した後、借り手の企業は信用保証協会からその分の返済を求められます。(求償権)といいます。

したがって、保証協会による代位弁済が行われたからといって、債務が消滅するわけではありません。

【ノンバンク】

ノンバンクは銀行などと違い預金業務は行わずに貸し出し業務のみ行っています。

融資金のもととなる資金も銀行などから借り入れたものを、企業などに融資しているため必然的に銀行より金利は高くなります。

金利が高いので使いたくない方も多いですが、使い方によっては味方になることもあります。

また、ノンバンク=「闇金」と解釈されることも多いですがこの両者はまったく別物です。闇金は貸金業の登録を行っていなかったり、違法な金利で貸し付ける業者を言います。

一方、ノンバンクは貸金業の登録もしており、利息制限法の範囲内で金利を設定しています。

金利が高いので大きな金額を長期で借りるというより、少額を短期間でというような使い方が良いでしょう。

【信用金庫】

信用金庫法に基づく非営利の共同組織金融機関です。

監督官庁は金融庁で【信金】(しんきん)と略すことがあります。

メガバンクや地方銀行と違い、融資を受けるには会員になる必要があります。

メガバンクや地方銀行に比べると若干金利が高めですが、きめ細かな対応をしてくれるので創業者にとっては付き合いやすい金融機関です。

メガバンクより法人口座も作りやすく、信用保証付きの創業融資も積極的に行うところがあります。

【信用組合】

信用組合は信用金庫よりも規模が小さい金融機関です。

監督官庁は金融庁で【信組】(しんくみ)などと略すことがあります。

融資を受けるには組合員になる必要があり、そのためには出資をする必要があります。

信用金庫と同様で金利は少し高めになるものの、創業融資(信用保証付き)はメガバンクよりも一生懸命やってくれます。

【メガバンク】

三菱UFJ銀行、みずほ銀行、三井住友銀行の三行をいいます。

りそな銀行も含めて4大銀行と言ったりもします。

企業規模が大きいため、融資金額が大きい案件を好む傾向があります。

そのため、創業融資や零細企業のように数百万円単位の案件には消極的です。

創業当初は信用金庫や地方銀行をメインバンクとして付き合い、年商規模が数億まで成長してから

サブバンクとしてメガバンクを使うと良いでしょう。

【地方銀行】

第一地方銀行、第二地方銀行に大別され、

どちらも本店所在地のある都道府県を中心に営業しています。

千葉県の地方銀行は千葉銀行、京葉銀行、千葉興業銀行で

第一地銀も第二地銀も信用保証協会の保証付き融資を中心に取り組んでいます。

創業融資でお付き合いする場合も基本的には保証協会がつきます。

【資金使途】

融資金の使い道です。

融資の審査において資金使途は非常に重要で、必ず確認されます。

主に「運転資金」「設備資金」に分類されますが、具体的に何にいくら使うのか伝えなければなりません。

この資金使途によって、返済方法や返済期間が変わってきます。

【運転資金】

運転資金とは原材料の代金や人件費、家賃、広告費など事業を運営していくために必要な資金です。

ひと昔前であれば、融資金の使い道は「運転資金です」といえば融資を受けられたそうですが、現在では運転資金の使い道も示す必要があります。

一口に運転資金といっても、増加運転資金や季節資金、赤字補てんなど、実際には細分化されています。

【設備資金】

設備資金とは店舗の内装や機械設備などを購入する資金です。

創業融資の申込み時には購入を予定しているものの見積書やカタログを提出して、資金の使い道を示す必要があります。

【売上総利益】

一般的に粗利ともいわれます。

売上高-売上原価で計算され、ここから経費の支払いや借入れの返済を行います。

売上総利益の金額を上げることは経営上非常に重要になります。

【営業利益】

売上総利益-販管費合計で計算されます。

これは本業で稼ぐ力を表しており、営業利益がマイナスだと、営業すればするほど赤字の金額が大きくなります。

【経常利益】

営業利益+営業外利益ー営業外費用で計算されます。

その会社の活動全体での稼ぐ力を表しており、金融機関が最初に見る利益項目です。

この項目がマイナスということは、借入れの利息が支払えないことを意味しています。

【税引前当期純利益】

経常利益+特別利益ー特別損失で計算されます。

【税引後当期純利益】

税引前当期純利益-税金で計算されます。

理論上ここから借入の返済を行います。

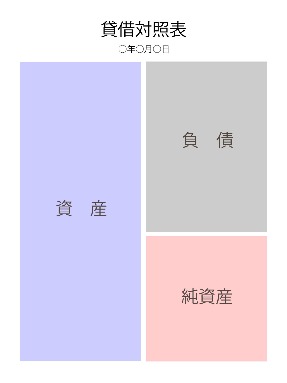

【貸借対照表】

ある時点(たとえば決算日)において、会社の財産がどれだけあるかを示したものです。

ここでいう会社の財産には、現金や預金、有価証券のようなプラスの財産だけでなく、借入金のようなマイナスの財産も含まれます。

プラスの財産が「資産」、マイナスの財産が「負債」、資産から負債を差し引いた正味の財産が「純資産」として記載されます。

(出典 銀行業務検定公式テキスト 財務3級)

まず、融資において一番最初に見るのが右下にある「純資産の部」です。

ここがマイナスかプラスかで評価が全然違います。

純資産の金額が多ければ多いほど、その会社の安全性は高いと見ることができます。

逆に純資産がマイナスの「債務超過」状態になると、一気に融資の難易度が上がります。

【リース】

事業者が使用する対象物をリース会社が購入し、リース会社がリース期間中に対象物の購入資金を回収する契約です。

事業者はリース期間中にリース料を支払うことで対象物を使用できます。

リース期間中、原則として中途解約はできません。

【クラウドファンディング】

インターネット等を経由して不特定多数の人から資金を調達する方法。

主に「購入型」「寄付型」「融資型」「ファンド型」「株式型」があります。

よくメディアで取り上げられるのが購入型。

応援者から資金を集めて、その資金で商品やサービスを作り、完成したものを応援者に提供する仕組みです。

有名なプラットフォーム運営会社として「Readyfor」「CAMPFIRE」「Makuake」「kibidango」があります。

運営会社により利用のしやすさが違うようです。

クラウドファンディングは市場調査的な効果もあるので、クラウドファンディングの結果を融資に活かしても良いでしょう。